Consejos para gestionar un impago en tu historial crediticio

¿Qué es un impago y cómo afecta tu historial crediticio?

Un impago se refiere a la situación en la que una persona o entidad no cumple con el pago de una deuda en la fecha acordada. Este incumplimiento puede ser total o parcial y puede afectar a diversas obligaciones financieras, como préstamos, tarjetas de crédito, o facturas de servicios. Es importante entender que los impagos no solo impactan las finanzas inmediatas, sino que también tienen consecuencias a largo plazo en el historial crediticio.

Consecuencias de un impago

- Registro negativo: Un impago se registra en las agencias de crédito, lo que puede resultar en una calificación crediticia más baja.

- Dificultad para obtener crédito: Un historial crediticio afectado puede hacer que sea más complicado obtener nuevos préstamos o tarjetas de crédito.

- Intereses más altos: Si logras obtener crédito tras un impago, es probable que enfrentes tasas de interés más altas.

- Acciones legales: En algunos casos, los acreedores pueden iniciar acciones legales para recuperar la deuda pendiente.

Además, los impagos pueden tener un efecto dominó en tu vida financiera. Por ejemplo, si no puedes acceder a crédito, podrías enfrentar dificultades para financiar una compra importante, como un coche o una vivienda. A medida que el tiempo pasa, el impacto de un impago puede extenderse, afectando incluso tu capacidad para alquilar una vivienda o conseguir empleo en ciertos sectores que revisan el historial crediticio de los solicitantes.

Consejos prácticos para evitar un impago en tu historial crediticio

Proteger tu historial crediticio es fundamental para mantener una buena salud financiera. Aquí te presentamos algunos consejos prácticos que te ayudarán a evitar impagos y a asegurar que tu puntaje de crédito se mantenga en niveles óptimos.

1. Establece un presupuesto mensual

Crear un presupuesto te permitirá tener un control más claro sobre tus ingresos y gastos. Esto te ayudará a destinar una parte de tus ingresos al pago de tus deudas. Considera lo siguiente:

- Registra tus ingresos y gastos.

- Asigna un monto específico para el pago de deudas.

- Revisa y ajusta tu presupuesto regularmente.

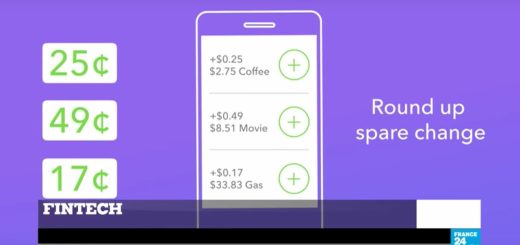

2. Programa recordatorios de pagos

Una de las mejores maneras de evitar olvidos es programar recordatorios para tus pagos. Puedes utilizar aplicaciones móviles o calendarios digitales. Asegúrate de:

- Configurar alertas al menos una semana antes de la fecha de vencimiento.

- Utilizar múltiples métodos de recordatorio (correo, SMS, aplicaciones).

3. Prioriza tus deudas

Identifica cuáles son tus deudas más importantes y establece un plan para pagarlas. Es recomendable:

- Pagar primero las deudas con mayores intereses.

- Consolidar deudas si es posible, para reducir pagos mensuales.

- Evitar acumular nuevas deudas mientras trabajas en pagar las existentes.

Pasos a seguir si ya has sufrido un impago en tu historial crediticio

Si has sufrido un impago en tu historial crediticio, es fundamental actuar con rapidez para mitigar su impacto. Aquí te presentamos los pasos que debes seguir para gestionar esta situación de manera efectiva.

1. Verifica tu historial crediticio

El primer paso es solicitar un informe de crédito para entender la magnitud del problema. Puedes hacerlo a través de las agencias de crédito. Revisa detenidamente tu historial para identificar el impago y asegurarte de que no haya errores.

2. Contacta a tu acreedor

Una vez que tengas claro el estado de tu deuda, comunícate con el acreedor para discutir tu situación. Pregunta sobre opciones de pago, planes de reestructuración o cualquier posibilidad de negociación que te permita regularizar tu cuenta.

3. Establece un plan de pago

Si logras llegar a un acuerdo con tu acreedor, es crucial establecer un plan de pago realista. Asegúrate de cumplir con los plazos acordados para evitar futuros problemas en tu historial crediticio. Considera lo siguiente:

- Define un presupuesto mensual.

- Prioriza las deudas con mayores intereses.

- Establece recordatorios para tus pagos.

4. Monitorea tu progreso

Después de implementar el plan de pago, es importante monitorear tu progreso. Revisa regularmente tu informe de crédito para asegurarte de que los pagos se registren correctamente y tu historial crediticio comience a mejorar con el tiempo.

Cómo negociar con acreedores para mejorar tu historial crediticio

Negociar con acreedores es un paso fundamental para quienes desean mejorar su historial crediticio. La comunicación efectiva y la preparación son clave para lograr un acuerdo favorable. Aquí te mostramos algunos pasos que puedes seguir:

1. Evalúa tu situación financiera

Antes de iniciar cualquier negociación, es crucial que tengas una comprensión clara de tu situación financiera. Esto incluye:

- Conocer el total de tus deudas.

- Identificar tus ingresos mensuales y gastos.

- Determinar cuánto puedes pagar mensualmente.

2. Contacta a tus acreedores

Una vez que tengas claro tu panorama financiero, es momento de comunicarte con tus acreedores. Durante esta conversación:

- Explica tu situación de manera honesta.

- Solicita opciones de pago más flexibles.

- Pregunta sobre la posibilidad de reducir tasas de interés o eliminar cargos por demora.

3. Mantén un registro de la comunicación

Es esencial documentar todas las interacciones que tengas con tus acreedores. Esto te ayudará a:

- Estar al tanto de los acuerdos alcanzados.

- Protegerte en caso de malentendidos futuros.

- Demostrar tu esfuerzo por resolver tus deudas.

Al seguir estos pasos, podrás negociar con tus acreedores de manera efectiva y trabajar hacia la mejora de tu historial crediticio.

Recupera tu crédito: Estrategias para reparar un historial crediticio dañado

Reparar un historial crediticio dañado es un proceso que requiere tiempo y dedicación. Sin embargo, con las estrategias adecuadas, es posible recuperar tu crédito y volver a ser considerado para préstamos y tarjetas de crédito. A continuación, te presentamos algunas acciones clave que puedes implementar.

1. Revisa tu informe crediticio

El primer paso para reparar tu crédito es obtener una copia de tu informe crediticio. Revisa minuciosamente cada uno de los elementos y verifica que no haya errores. Si encuentras inexactitudes, asegúrate de disputarlas con la agencia de informes crediticios.

2. Paga tus deudas a tiempo

El historial de pagos es uno de los factores más importantes en tu puntaje crediticio. Asegúrate de:

- Pagar tus facturas antes de la fecha de vencimiento.

- Establecer recordatorios o utilizar aplicaciones para gestionar tus pagos.

3. Establece un plan de pago

Si tienes varias deudas, considera crear un plan de pago que priorice las deudas con tasas de interés más altas. Esto no solo te ayudará a salir de deudas más rápido, sino que también mejorará tu puntaje crediticio a medida que reduzcas tus saldos pendientes.